せっかく日本政策金融公庫に融資の申し込みをしたのに、「断られてしまった」というケースは少なくありません。

通常、正式な審査の上でお断りがあった場合には、その後6か月程度はまともに取り合ってもらうのが難しくなりますが、中には「一度断られたけれど、融資を受けることができた」という事例もあります。

ここでは、相談のあった方の実例をもとに、「どんなケースで融資の復活ができたのか?」、「どうやってお断りを覆すことはできたのか?」について解説したいと思います。

目次

私は、こうして日本政策金融公庫から断られた

飲食店の創業融資のケース

Aさんは 2020年8月に開業届を出し、同年の11.末に飲食店の開業を希望していました。

借入希望額500万円に対して、自己資金は150万円ありましたが、そのうちの30万円をメニュー研究のための食べ歩きや交通費、試作品の開発などのためにすでに使っていました。

また、ちょうどその頃はコロナが蔓延し、飲食店の営業の自粛などが求められる状況となっていました。

けれどAさんは、すでにテナントの手付も払っていたことから、当初の予定にあわせて資金の調達をしたいと考え、日本政策金融公庫へ事前の相談に行ったところ、担当者からは

● 自己資金の額に対して申込額が多い

● 営業開始後の売上げに信憑性がない

の2点が問題なので、融資は難しいかもしれないとの回答がされました。

Aさんは本来であれば、メニューの試食や試作に使った経費を「前払いした自己資金」として認めてもらえたのですが、それらの領収書を保管していなかったため、それを説明できませんでした。

その結果、その分の自己資金が目減りしてしまい、公庫に相談したときには実質100万円チョットの金額しか残っていなかったため、公庫からは、借入額に対して自己資金額が少ないと判断されたようです。

また、 A さんの事業計画書では、同種・同程度の規模のお店の集客具合を参考に売上げの計画を立てていましたが、担当者からはいきなりの開業で、既存店と同じレベルの集客は難しいだろうと思われたのがお断りの主な要因と考えられました。

Aさんの申込額に対して自己資金の額が少ないという点については、

● 開業前に行ったお店をできるだけ思い出し、その店名や日付を書き出す。

● それぞれの店で使った金額、頼んだメニューなどもまとめる。

● メニューの開発費については、 使った食材をまとめ、それをどのようにメニューに反映したかを示す。

などの対応により、実際に経費として支払った額を「前払いした自己資金額」であるということを認めてもらうようにしました。

さらに、根拠が薄いといわれていた売上げの見通しについては、

● 調査をしたライバル店のメニューをできるだけ集めて、対象の設定が妥当であること。

● 集客面の懸念については、それまでの勤務でお客様や関係者からもらった名刺約800枚をコピーして提出したことなどの準備をし、売上げついての根拠があることを訴えました。

この時は時間がなかったため、再度の事前相談はせずに、本番の融資の申込みをしましたが、審査では指摘箇所が問題になることはなく、無事、希望額500万円の融資を獲得することに成功しました。

赤字企業のケース

開業7年目のB社は、家具を中心とした木工製品の制作・販売をしていましたが、技術的に優れたものがあり、業界紙などでたびたび取り上げられたこともある企業でした。

しかし、景気の悪化による受注減が原因で2期連続で赤字を計上しており、 資本金500万円に対して300万円ほどの債務超過(資産より負債が多い状態)となっていました。

このような状況の中、B社では当面の運転資金が不足したことから、800万円の融資の申込みをしたところ、日本政策金融公庫からは

● 債務超過が解消できていない

● 全体的な業況の見通しが暗い

ということを理由に、一度はお断りをされました。

B社のように、債務超過状態の会社は、融資先としての評価が低くなっているため、融資を行うのが難しいという判断になりやすくなります。

そのため今回のケースでも、B社が融資を受けるためには、まずこの債務超過の状態を解消することを求められました。

また、当時、B社はK社からの発注にほとんどの売上げを頼っていましたが、社会構造の変化により、K社本体の経営も苦しくなっていたことから、公庫では業績の回復が厳しいのではないかと考えているということもわかりました。

債務超過を解消するためには、本来ならば、利益を出して徐々にこれを解消していくというのが王道ですが、業績が良くない会社ではそれは難しく、また、実行までに長い時間がかかります。

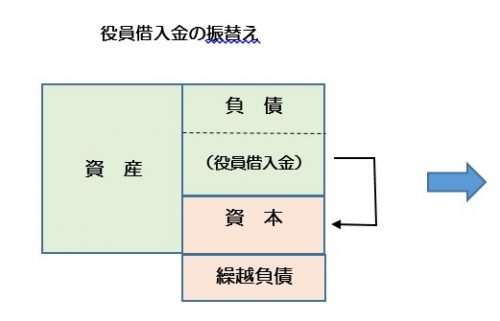

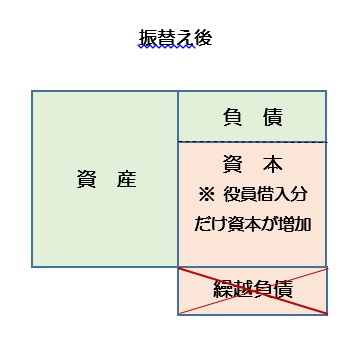

しかし、会社に代表者からの借入れがある場合には、これを資本金に振り替えることにより債務超過をすぐに解消することが可能です。

この手続きをDES(デッド・エクイティ・スワップ)といいます。

|  |

この手続きにより、振り替えた役員借入金の分だけ資本金を増やすことができ、かつ、会社の借金(代表者→会社への貸付金は、会社から見た場合には借金となる)を減らすことも可能となります。

また、業況の見通しが暗いという点については、自社だけで解決できる問題ではないので、この点については

● K社に依存しない新しい販路を開拓する

● 技術力を生かした自社製品の販売をする

ということを提案しました。

はじめは難色を示していた担当者でしたが

● B社の技術力は高く、それが評価されている記事やマスコミの取材歴を提出

● 具体的な販売策と必要な予算、エビデンスとなる資料を作成

して、計画のの実現可能性が高いことをPR しました。

結果として、B社は、やや減額されたものの600万円の融資を獲得することに成功しました。

新規事業のケース

開業6年目のC社では、法人向けの会計管理システムの販売をしていましたが、経営の低迷が続いていたことから、新たな商品を開発し、それに生き残りを賭けていました。

しかし、先行して支出した開発費が予想外に大きかったため、当面の運転資金が不足となり、それを補うため1,000万円の融資の申込みを日本政策金融公庫に対して行いました。

けれどこれに対し、公庫の担当者からは

● 新商品なのでもっと実績が見たい

という理由で融資をお断りされました。

新事業の場合、日本政策金融公庫に限らず金融機関からは「もうしばらく実績を見たい」というあいまいな理由でお断りがされることがよくあります。

そのような場合、公庫側では「現在の事業計画の中に不審な点がある」、「計画の信憑性が薄い」 と考えていることがほとんどです。

しかし逆に言えば、このようなケースでは、短期間であっても実績を出せば融資が認められることが少なくありません。

さらに、このケースでは、一度目のお断りがあった際、担当者から「短期間であっても実績が確認できれば再検討は可能」という一言をもらっていたため、これを証明する方向で対策をすることとしました。

C社のケースでは、短期間であっても実績を出せれば融資の可能性があるということがわかっていたため、

● 新たに始めるサービスのプロモーションを前倒し、何とか予算を確保する。

● 新サービスの販売ページ(ランディングページ)を作成して、このページにアクセスを誘導するようリスティング広告を集中的に実施し、短期間で実績を出す。

という対策で約2ヶ月分についての実績を出すことにしました。

その結果、広告費などにより予定していた利益よりは少なくなりましたが、事業計画で計上した売上額目標の80%を達成することができ、最終的にはこれが決め手となって800万円の融資を獲得することができました。

再度の申込みが可能なケースと難しいケース

再申込みによる融資の獲得が見込みやすいケース

融資がお断りをされた場合でも、次のようなケースではその問題となった箇所の対策をすることにより、再度の申込みによる融資獲得の可能性が見込みやすいといえます。

■ 計画通りの売り上げに疑問があると言う指摘に対して、それを覆すだけのエビデンスを用意できる場合

■ 財務内容の悪化が問題となっている場合に、その対策や根拠を示せる場合

■ 実績を見た上で判断をしたいという場合に、短期間でもよいのでその実績を出せる場合

■ あらたに担保や保証人の都合がつくこととなった場合

■ 申込人に有利となる大きな制度の改正などがあった場合(例:コロナ対策資金の創設など)

■ その会社の関連会社や従業者が多く、その会社が倒産をすると周囲への影響が大きい場合

再申込みによる融資の獲得が難しいケース

一方、次のような理由でのお断りの場合には、 短期間での再申込みによる融資の獲得は難しいといえます。

■ 事業経験が圧倒的に不足している

■ 家賃、公共料金、各種ローンの支払いについて遅れや未納分がある

■ 税金の納付が条件となっている場合に、その支払いができていない

■ 大幅な債務超過となっている

■ 個人情報に問題がある

■ 事業の状況が悪い中で、以前に借りた融資の1/3以上の返済が出来ていない

■ 面談での対応が悪い、担当官とケンカをした

まとめ

通常、融資は一度お断りがされると、その後の復活が非常に難しい分野です。そのため、お断りがされた場合、再度の申込みで融資が獲得できるためには約半年以上かかるというのも珍しくありません。

しかし、すべての場合でそうというわけではなく、可能性は少ないですが、中には上記のようなケースもあったりします。

もし融資がお断りとなった場合でも、「相手が納得できるエビデンスや結果を出す」、「計画内容を根本から見直す」、「制度融資の利用も検討する」などにより、再度の申込みができないかを検討することが可能です。

とはいえ、実際に融資のお断りがあってからの対策はかなり難しくなりますので、できれば正式な申込をする前に融資の専門家などに見通しについての相談などをしてもらうことをお勧めします。

なお、119番資金調達NETでは、事業計画書の作成の他、融資の再申し込みに関するアイデアや、事前の見通しに関するアドバイスをその方の状況にあわせて行っています。

随時、初回の相談無料でご利用いただけますので、お気軽にご相談ください。

※ こちらから電話できます。