日本政策金融公庫は、中小企業向けの公的な融資期間の代表ですが、原則としてその利用には、担保か保証が必要ということは知られていません。

しかし、最近、公庫では無担保・無保証で利用できる融資制度の数が増えており、かえって「どれを選べばいいのか?」がわかりにくくなっています。

そこで今回は、日本政策金融公庫の中でも代表的な無担保・無保証の融資制度を取り上げ,その要件や特徴について説明いたします。

目次

日本政策金融公庫の無担保・無保証融資の特徴

なぜ、無担保・無保証で借りられるのか?

日本政策金融公庫では数多くの融資を取り扱っていますが、担保または保証人が必要というのが原則です。

しかし、実際には多くの場合で無担保・無保証による借入れが可能となっています。

これはなぜかといえば、日本政策金融公庫では 次のような制度を用意しているからです。

これは、はじめからその融資自体が無担保無保証となっている場合です。

したがって、これらの融資を利用する場合には、あらかじめ設定された枠の範囲内であれば無担保無保証での借入れが可能となります。

たとえば、「新型コロナウイルス感染症特別貸付」、「マル経融資」などがこれに該当します。

公庫には、本来、無担保無保証では使えない融資であっても、「ある制度」をあわせて使うことにより、無担保無保証の融資として利用できるようになる場合があります。

たとえば「新創業融資制度」や「担保を不要とする融資制度」などがこれに該当します。

そのため通常ならば担保か保証人が必要でも、その融資にこの制度をあわせて使うことにより、無担保・無保証で融資を受けることができるようになります。

つまり、本来、担保か保証人が必要な場合でも、これらの制度を利用すれば、一定の金額までは無担保・無保証で借入れをすることができることになるわけです。

参 考 【新創業融資制度】の正しい使い方。すべての項目を完全解説!

無担保・無保証の2つの意味

「無担保・無保証」といわれる融資は、厳密にいえば次の2つの種類に分けられます。

無担保・無保証融資といった場合、「無担保」は土地や建物などの担保が不要ということはお分かりいただけると思いますが、「無保証」という言葉にはチョット注意が必要です。

なぜなら、ここでいう無保証とは「第三者による保証人が不要」ということを意味するからです。

この場合の「第三者」とは、本人や配偶者、本人と密接な関係のある人以外の方を意味します。

なので、融資の申込人が法人の場合には、代表取締役や代表者、過半数の株式を所有する実質的なオーナーなどといった人は第三者にあたらないため、連帯保証人となることが求められます。

なお、個人事業主については、法人の場合のように借入人と代表者が分離していないため、必ず本人が返済の責任を負うことになります。

これに対して、同じ無担保・無保証でも「完全な無担保・無保証」というものがあります。

これは、日本政策金融公庫の「新創業融資制度」に特有のもので、「法人が申込人となる場合でも、その代表者等は連帯保証人とならないことができる。」というものです。

つまり、法人が倒産した場合でも、代表者は連帯保証人とならなくともよいわけです。

このように新創業融資制度では、完全な形での無担保・無保証で融資を利用することができます。

ただし、個人事業主が申込人となる場合には、1の場合と同様に、申込人が支払いのすべてについて責任を負うこととなります。

代表的な公庫の無担保・無保証融資の特徴

対象者別の無担保・無保証融資

日本政策金融公庫では、創業者または中小企業という対象別に、主に以下の無担保・無保証融資を行っています。 ※ただし、新創業融資制度以外については、通常の無担保・無保証の制度となります。

創業者向け

| ◆ 「新創業融資制度」 ◆ 「挑戦支援資本強化特例制度(資本性ローン)」 |

中小企業(創業者を除く)向け

| ◆ 「担保を不要とする融資制度」 ◆ 「新型コロナウイルス感染症特別貸付」 ◆ 「小規模事業者経営改善資金(マル経)」 ◆ 「生活衛生改善貸付」 ◆ 「経営者保証免除特例制度」 |

創業者向け無担保・無保証融資

https://www.jfc.go.jp/n/finance/search/04_shinsogyo_m.html

「新創業融資制度」とは、新たに事業を始める方、または事業開始後税務申告を2期終えていない方を対象に最大3,000万円(運転資金については1,500万円)までの融資をする制度です。

| 融資限度額 | 3,000万円(運転資金については1,500万円) |

| 返済期間 | 各種融資制度で定める返済期間以内 |

| 金 利 | 2.41~2.90% ※r03.04現在 |

| その他 | 創業にかかる経費の1/10以上の自己資金必要 雇用の創出を伴う事業を始めること |

上記でも説明したように、この制度は、法人・個人のいずれが申し込んでも無担保・無保証ですが、法人で申込んだ場合にはその代表者が連帯保証人にならなくてよいという特典があります。

なお、この融資制度は単独で機能するものではなく、「新規開業資金」や「女性、若者/シニア起業家支援資金」といったベースとなる融資とあわせて利用する制度であるというところに特徴があります。

なので、この新創業融資制度を使う場合には、必ずそのベースとなる融資制度を決めておく必要があります。

参 考 新創業融資制度の詳細については、「【新創業融資制度】の正しい使い方」をご参照ください。

挑戦支援資本強化特例制度(資本性ローン)

https://www.jfc.go.jp/n/finance/search/57.html

この融資制度は、ベンチャー・スタートアップ企業や新事業展開・海外展開・事業再生等に取り組む方の財務体質や資金調達力の強化を目的とした融資制度です。

新規開業資金や女性、若者/シニア起業家支援資金、再挑戦支援資金、新事業活動促進資金、中小企業経営力強化資金などの12種類の融資を利用する方で、一定の要件を満たせる方が対象となります。

| 融資限度額 | 4,000万円 |

| 返済期間 | 5年1ヵ月以上15年以内 |

| 金 利 | 業績に応じて変化 |

| その他 | ・ 公庫が定める12種類のいずれかの融資制度の対象となる方 ・ 地域経済の活性化にかかる事業 ・ 税務申告を1期以上行っている場合、所得税等を完納している ・ 期限一括返済(利息は毎月払) ・ 四半期ごとの経営状況の報告等を含む特約の締結が必要 |

この融資の特徴的なところは、金利が1年ごとに業績によって変化するということです。

業績がよくなるほど、その後の金利は高くなります。

また、この融資による借入れは、金融検査上の自己資本とみなすことができる(劣後ローン)ため、資本金の増強に役立ちます。

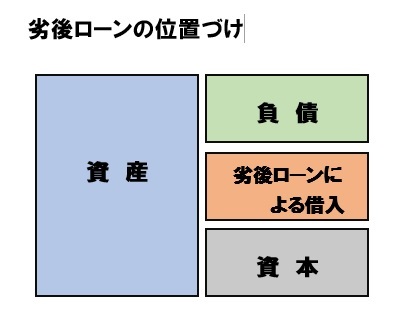

※ 「劣後ローン」とは?

「劣後ローン」とは、企業が破綻した場合などに、銀行が銀行が債権の回収ができる順番が通常の融資と比べて劣後するローンのこと。

バランスシート上では負債(借り入れ)と資本(出資)の間に位置し、資本の増強に近い性格を持つため、企業は格付け機関からの評価を高めることができます。

しかし、企業破綻時に債権回収できる順番が劣後しているため、企業が債務超過で破綻した場合は貸し手が資金を回収できないこともあります。

中小企業向け無担保・無保証融資

担保を不要とする融資制度

https://www.jfc.go.jp/n/finance/search/dai3fuyou_m.html

この融資制度は、原則として、法人の方は無担保・代表者の方のみの保証、個人の方は無担保・無保証人での融資をするものです。

なお、これまでの「第三者保証人を不要とする融資制度」という名称が変更されたものですが、その内容は依然と同じです。

| 融資限度額 | 4,800万円 |

| 返済期間 | 各融資制度に定めるご返済期間以内 |

| 金 利 | 2.06~2.55% ※r03.04現在 |

| その他 | 税務申告を2期以上行っている方が利用対象 担保については無担保、保証人については法人の場合は代表者の方のみ、個人営業の場合は不要 |

この融資制度も新創業融資制度と同じように、これ単独で利用するものではなく、普通貸付などの一般的な融資制度と組み合わせて利用するものとなっています。

新型コロナウイルス感染症特別貸付

https://www.jfc.go.jp/n/finance/search/covid_19_m.html

新型コロナウイルス感染症特別貸付は、コロナウイルスの蔓延による資金繰りの悪化を救済するために緊急的な措置の一つとして行われている融資制度となります。

| 融資限度額 | 8,000万円 |

| 返済期間 | 設備資金 20年以内 運転資金 15年以内(うち据置期間5年以内) |

| 金 利 | 6,000万円を限度として融資後3年目までは「基準利率-0.9%」、4年目以降は基準利率 ※無利息となる制度あり |

| その他 | コロナウイルスの影響により、最近1ヵ月の売上高または過去6ヵ月(最近1ヵ月を含む)の平均売上高が前3年のいずれかの年の同期と比較して5%以上減少している方が利用対象(ただし、開業3ヶ月以内の方については、別要件あり。) |

なお、この融資で貸し出す資金は、既存の融資とは別枠となるため、現状での借入れ枠がいっぱいのの人でも利用することができます。

参 考 コロナ特別貸付の詳細については、「コロナ融資の概要と改正点(令和3年版)」をご参照ください。

小規模事業者経営改善資金(マル経)

https://www.jfc.go.jp/n/finance/search/kaizen_m.html

https://www.tokyo-cci.or.jp/marukei/

小規模事業者経営改善資金(マル経)とは、商工会議所や商工会などの経営指導を受けている小規模事業者の商工業者が、経営改善に必要な資金を無担保・無保証人で利用できる制度です。

利用にあたっては商工会議所会頭、商工会会長等の推薦が必要となります。

| 通常枠 | 別 枠(コロナ対策) | |

| 融資限度額 | 2,000万円 | 1,000万円 |

| 返済期間 | 設備資金 10年以内 運転資金 7年以内 | 設備資金 10年以内 運転資金 7年以内 |

| 金 利 | 1.21% | 左記より、当初3年間0.9%引下げ 1.21%→0.31% |

| その他 | 従業員20人以下の法人・個人事業主 商工会議所の経営・金融指導を受けて事業改善に取り組んでいる 最近1年以上、同一会議所の地区内で事業を行っている 税金(所得税、法人税、事業税、住民税)を完納している |

左記に加えて以下の要件を満たすこと

最近1か月等の売上高または過去6か月(最近1か月を含む)の平均売上高が前3年のいずれかの年の同期と比較して5%以上減少またはこれと同様 なお、特別利子補給制度により、売上高が急減した事業者については当初3年間は実質無利子 |

https://www.jfc.go.jp/n/finance/search/34_eiseikaizen_m.html

この融資制度は、生活衛生関係の事業を営む小規模事業者であって生活衛生同業組合等の長の推薦を受けた一定の方を対象とする融資上限額2,000万円の制度です。

| 融資限度額 | 2,000万円 |

| 返済期間 | 設備資金 10年以内 運転資金 7年以内 |

| 金 利 | 1.21% |

| その他 | 生活衛生関係の事業を営む小規模事業者であって生活衛生同業組合等の長の推薦を受けた方のうち、常時使用する従業員数が5人(旅館業及び興行場営業は20人)以下の会社または個人 |

この融資制度は、生活衛生関係事業でかつ一定の規模以下の方だけが利用できます。

経営者保証免除特例制度

https://www.jfc.go.jp/n/finance/search/keitoku.html

この制度は通常の端穂無保証の融資制度とは異なり、以下の1.~4.のいずれかの要件を満たし、経営状況等から借入返済が可能と見込まれる法人の方場合には、経営者の保証を免除する制度となっています。

| 融資限度額 | 各種融資制度で定める額 |

| 返済期間 | 各種融資制度で定める返済期間以内 |

| 金 利 | 適用する融資制度の利率に0.2%が上乗せ |

| その他 | 1.以下のすべての要件を満たせる方 (1)法人と代表者の方の一体性の解消が一定程度図られていることについて、公庫において確認ができること。 (2)税務申告を2期以上実施していること。また、公庫からの普通貸付又は生活衛生貸付の借入がある場合は、取引状況に問題がないこと。 (3)財務状況に問題がないこと。 2.取引金融機関において代表者保証の免除に関する協調対応が見込める方または取引金融機関から代表者保証を免除された借入の残高のある方 3.事業承継・集約・活性化支援資金を適用して融資を受けられる方 4.生活衛生事業承継・集約・活性化支援資金を適用して融資を受けられる方 |

この制度の適用を受けた場合には、既存または新規の融資について経営者の保証が免除されます。

ただし、これにより無条件で担保が不要となるわけではなく、担保の提供の有無は、申し込みの際に選択することとなります。

なお、その他の日本政策金融公庫の融資制度については、「日本政策金融公庫の金利は何%?どうやって決めている?」の記事をご参照ください。

このように最近の日本政策金融公庫では、一口に無担保・無保証といっても、いろいろな種類がありますので、最もご自身の実情に沿った最適なものを選ぶように心がけてください。

119番資金調達NETでは、日本政策金融公庫や制度融資の融資の申込みの他、経営改善、銀行交渉等ついても、直接、その方の状況にあわせてアドバイスしています。

随時、初回の相談無料でご利用いただけますので、お気軽にご相談ください。

※ こちらから電話できます。