皆さんは、無担保・無保証でできる資金調達のひとつに「少人数私募債」というものがあるのをご存知でしょうか?

「名前は聞いたことがあるけど、よくわからない」という方が多いと思いますが、実はこれ、うまく使うと有利に資金調達ができるだけでなく、資金繰りを改善するのにも役立ちます。

ここでは多くの少人数私募債を発行してきた経験にもとづき、実際の発行の方法や注意点を実例をあげてご説明します。

少人数私募債とは?

「少人数私募債」とは、中小企業が従業員や取引先の経営者などに、自社で発行した債券(私募債)を買ってもらい資金を調達をする方法で、いわば、大企業が行っている社債のミニ版のようなものです。

銀行から借りる融資と違い、発行者が直接、資金を集める「直接金融」の一種となります。

最近では、さまざまな理由により金融機関から融資をうけられない企業などで、手軽にできる資金調達の手段として注目を集めています。

公募と私募の違い

社債の発行に際して購入者を募ることを募集といいますが、この募集は「公募」と「私募」にわけられます。

● 公募・・・50人以上を対象に募集すること。

● 私募・・・49人以下を対象として募集すること

「公募」をする場合には、一般投資家を保護する必要があるため、発行会社には以下の義務が生じます。

● 企業情報の開示

● 社債募集に関する届出義務

● 社債管理会社への社債管理委託の義務

しかし、少人数私募債では、募集する人数を50名未満に限定することで、これらの義務を免れることができ、社内の簡単な手続きだけで行うことができます。

少人数私募債の発行の仕組み

少人数私募債の発行は、取締役会決議にもとづき行います。もし、社内に取締役会がない場合には、取締役の過半数の決議で発行することができます。

なお、少人数私募債の発行をすることができるのは会社だけであり、個人で発行することはできません。

少人数私募債の発行のメリットとデメリット

▼ 担保や保証人が不要

▼ 行政への届出や登記などの手続きが不要

▼ 資金繰りの改善に大きな効果がある

▼ 銀行の融資枠や信用情報に関係なく利用できる

▼ 自分の事業の内容を投資家に理解してもらえる

担保や保証人が不要

少人数私募債の発行は、自らの信用力を背景として資金を調達する方法のため、担保や保証人が不要です。

そのため、「融資の枠が限界になっている」、「提供する担保や保証人いない」、「信用情報に問題があるといった会社でも発行をすることができます。

行政への届出や登記などの手続きが不要

少人数私募債の発行は、取締役会の手続きだけで行うことができます。

そのため、「公募」の場合のような制約がなく、行政への届出や報告、登記の手続きなども不要です。

資金繰りの改善に大きな効果がある

少人数私募債で集めた資金の償還期限や利率などは、募集要項で決めることとなります。

また、少人数私募債の償還は、一括払いが原則のため、融資のような毎月の返済がない分、資金を有効に活用することができます。ただし、利息については半年または年払いとするのが一般的です。

銀行の融資枠や信用情報に関係なく利用できる

少人数私募債は、銀行の融資枠や信用情報に関係なく利用することができます。

そのため、「借入額が多くて追加融資が受けられない」、「信用情報に問題がある」などの場合でも利用することができます。

▼ 多額の募集がしにくい

▼ 引受先が身の回りの方に限られるので、調達が難しい

▼ 信用が低いと引受手を見つけにくい

▼ 募集には、事業計画書の作成や定期的な報告が必要となる

多額の募集がしにくい

少人数私募債では、「一回の募集で集められるのは49人まで」という制約があるため、多額の募集ができにくいという面があります。

また、社債の発行総額が1億円を超えてしまうと、投資家へ一定の報告をしなければならなくなるため、原則としてこの範囲内での募集となります。

引受人を見つけるのが難しい

少人数私募債は、募集はすべて自分でしなければならないため、引受けの見込先が少ない場合には、集められる金額も少額なものとなってしまいます。

信用が低いと引受手を見つけにくい

少人数私募債は、無担保・無保証で発行するため、引受手のリスクは高いものとなります。

したがって、会社の信用力が低い場合には、発行が難しくなってしまいます。

募集には、事業計画書の作成が必要となる

少人数私募債の募集をする場合には、引受見込人に対して目論見書や事業計画書を提出するのが一般的です。

そのため、募集にあたっては、これらの資料を作成する必要があります。

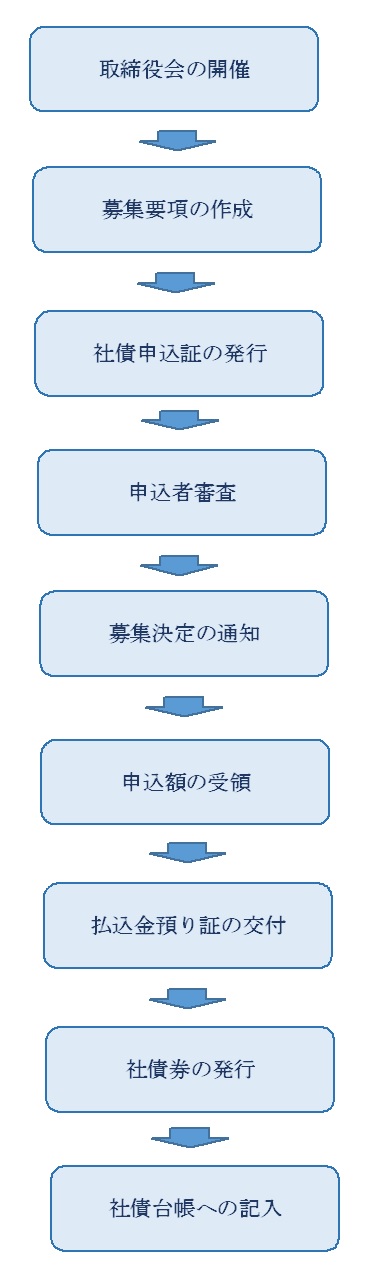

少人数私募債の発行の手順

少人数私募債の発行手続きと流れは、以下の通りとなります。

取締役会の開催

少人数私募債の発行を、取締役会の決議または取締役の過半数の賛成により決議します。

募集要項の作成

取締役会で社債発行の決議がなされたら、次に詳細な募集要項(私募債の募集に関する内容)を作成します。

なお、この時点で募集要項とともに、社債発行趣意書や事業計画書も作成しておくのが一般的です。

社債申込証の発行

取締役会での決議が終わったら、社債申込人の募集を行い、これが決まったら会社は社債申込証を作成し、申込人にこれを交付します。これに対して、申込人は、社債申込証に必要事項を記入して会社に提出します。

申込人の審査

特定の人を勧誘しても、予定外の方から申込みを受けることがあるため、会社は申込者が適当かどうかの審査を行い、社債の申込みを承認・不承認を決定します。これにより、購入してもらう相手が確定したら、最終的な発行総額を決定します。

募集決定の通知

社債発行総額が決まったら、申込人に募集決定通知書を交付し、申込んだ金額を決められた期日までに入金してもらうよう依頼します。なお、申込者がこの募集決定通知書を受け取ることにより、引受けが確定します。

申込額の受領

申込人から割り当てた金額の振込みをしてもらい、申込人に対して払込金の預かり証を発行します。

(社債券の発行)

少人数私募債では社債券を発行せず、社債台帳に記載することが一般的です。また、社債券を発行せず利札のみをを発行することもできます。

社債台帳への記入

以上の手続きが終わったら、社債台帳へ所定の必要事項を記載し、社内で管理します。

募集・発行の主な条件

少人数私募債を募集・発行する場合には、以下の条件を満たす必要があります。

社債権者(購入者)の募集は「50人未満」の人に限ること

社債の勧誘をしてもよいのは、「49名以下」の人数までです。

これは「声かけ」できる人数が49名までということであって、最終的に集まった人数が50名未満ならばよいということではありません。

したがって、不特定多数の人間を対象とする、インターネットでの告知や掲示物の掲載、配布などによる募集も行えないことに注意が必要です。

銀行や証券会社など機関投資家がいないこと

少人数私募債によく、募集の対象を縁故者に限るとしたものもありますが、とくにこのような制限はなく、会社の社員や社外の人間でも問題ありません。

ただし、募集する対象者の中に、銀行や証券会社などの機関投資家を含めることはできません。

社債発行総額を社債の最低額で割った数が50未満であること

少人数私募債の発行では、

「社債発行総額を社債の最低額で割った数が50未満であること」

が必要です。

もし、これを超えてしまう場合には、社債管理会社を置くことが必要となります。(会社法702条但書、会社法施行規則169条)

<試算式(以下社債権者は49名で計算)>

| 1口の金額 | 計算根拠 | 発行割合 |

| 50万円 | 2,450万円÷50万円 | = 49<50 |

| 100万円 | 4,900万円÷100万円 | = 49<50 |

| 150万円 | 7,350万円÷150万円 | = 49<50 |

| 200万円 | 9,800万円÷200万円 | = 49<50 |

社債発行総額が1億円未満であること

少人数私募債では「社債発行総額が1億円未満であること」が必要です。

もし、発行総額が1億円以上となる場合には、

・有価証券届出書等の届出が行われていないこと

・譲渡制限等が付されていること

などを投資家へ告知しなくてはならなくなります。(法23条の13第3項、企業内容等の開示に関する内閣府令14条の15第1項)。

なお、少人数私募債の場合であっても、募集事項等においてはこれらを記載する必要があります。(会社法677条1項)

譲渡制限を設けること

社債券者が社債を譲渡する場合は、取締役会等の決議を経なければならないとともに、所有する社債はすべて一括譲渡しなければならないのが原則です。

ただし、この制限に代えて、「社債券の数を50未満としてその分割を禁止すること」を定めた場合には、例外的に分割譲渡が可能となります。(証券取引法施行令第1条の7、証券取引法第2条に規定する定義に関する内閣府令第7条)。

なお、いずれの場合にも、これらの事項は社債券に記載することが必要となります。

無担保・無保証人であること

少人数私募債の発行は、無担保・無保証人で行う必要があります。

もし、社債に担保を付けた場合には、担保付社債として担保部分の管理が必要になるため、たとえ少人数私募債であっても社債管理者の設置義務が復活してしまうことになります。(担保付社債信託法第2条3項)

少人数私募債の募集・発行の注意点

1.事前の準備を十分に行う。

少人数私募債の発行を計画しても、中には十分な資金の調達ができない場合もあります。

その主な理由としては

以上の3点によることが多いようです。

少人数私募債は、担保や保証などの裏付けに頼らずに行うものですから、当然、これらの準備が不十分な場合には失敗の確率が高くなり、「発行しても全然、集まらなかった」となりがちです。

本来、私募債は無理やり買ってもらうものではなく、会社の趣旨に賛同してもらって引き受けてもらうものであり、そのためには私募債の内容を魅力あるものとする工夫が求められます。

2.金利はやや高めにつける。

少人数私募債の募集・発行では、利息制限法等の法律に違反しない限り、金利を任意に設定することができます。

少人数私募債は、引受人にとっては無担保・無保証というリスクがあるため、ある程度以上のリターンがないとリスクにあわない、魅力のないのとなってしまいます。ものであるため、引受人にとっては銀行金利程度ではリスクの割に魅力がないということになります。

そのため、発行に際しては3~5%程度の金利を設定するのが一般的です。

とはいえ、あまり高い金利ではその後の資金繰りを苦しくする一因となってしまうので、会社の体力などを考慮して決定する必要があります。

3.プレミアを用意する。

少人数私募債の募集では、対象となる事業に関するサービスや商品などの他に、プラスで提供できるもの(プレミア)があるとさらに有利に進めることができます。

プレミアの例としては

● 自社製品のプレゼント

● 報告会を兼ねた食事会への招待

● 通常価格からの割引

などが考えられますが、気をつけてほしいのが、本来の事業に関係ないものをプレミアとしないということです。

そのようなプレミアでは、事業への興味がそがれるとともに、引き受けてもらうために適当をくっつけたという感じが否めません。

したがって、プレミアをつけるときには、できるだけ事業に関係したものを用意してください。

少人数私募債の成功事例

当事務所ではこれまで多くの少人数私募債の発行のお手伝いをしてきましたが、その中からいくつかの成功例をご紹介します。

1.1億4,700万円の調達に成功した不動産会社の例

不動産販売を営むY社では、販売が好調なのは良いものの物件の仕入れ資金が追い付かず、銀行以外からの資金調達の方法を考えていました。

「1~2月の間で資金の調達ができる方法で」という条件にあわせて検討したところ、私募債が最適ということで7,000万円と7,700万円の2回に分け、計1億4,700万円の資金調達に成功しました。

2. ターゲットを見直して成功したコーチングサービス会社の例

企業向けにコーチングサービスを実施しているS会社は、新企画の展開のために必要な資金を私募債で調達することとしましたが、いざ実際に募集をしたところ、思った以上に引き受け先が見つかりませんでした。

この原因を探したところ、S社ではそれまで企業の社員を対象としたコーチングサービスを売りとしていましたが、これが原因であることがわかりました。

そのためS社では、これを社員だけではなく経営者や従業員の家族も利用できるものとする、回数券制を導入するなどし、利用者の利便性を向上させました。

その結果、申し込み規模者が増え、600万円の募集に成功しました。

3. 本業以外の特徴を生かして成功したM建設の例

M建設では、運転資金の調達のために私募債の活用を考えていましたが、取り扱う商品が建設サービスという特殊なものであるため、よい提案ができずに悩んでいました。

そこで相談を受けた当事務所でM建設の事業内容を見直してみたところ、同社ではオリジナルの技術を使った「耐震診断サービス」ができることに着目。

私募債の申し込みをしてくれた方に対して、このサービスを無料で行うことをプレミアムとして募集した結果、当初希望額の85%である850万円の調達に成功しました。

まとめ

「少人数私募債」は、簡単な手続きで、無担保・無保証でできる中小企業向けの資金調達の方法ですが、メリットだけでなくデメリットも存在するため、希望の額の資金を集めるためにはシッカリとした制度の仕組み作りや、共感できる事業計画書の作成が不可欠です。

また、私募債の償還は一括が原則となるため、調達だけでなく、償還時の資金の確保にも十分注意する必要があります。

なお、Ichigo(一期)行政書士事務所では、随時、無料相談を行っていますので、もし、少人数私募債のご利用をお考えならば一度、お気軽にご相談ください。

※ こちらから電話できます。