会社を設立したばかりの方の中には「作ったばかりの会社でも創業融資を受けられるのだろうか?」と心配される方が結構います。

しかし、これについてはまったく問題ありません。

逆に、設立から融資までの間が長く空いてしまう方が「この間には何をしていたの?」と勘繰られる可能性があるのでかえって危険です。

けれど、融資を成功させるためは、実は「会社の設立手続きから準備が必要」ということを多くの方がご存じありません。

ここでは、設立3日後に融資申請をして希望額の融資の獲得に成功した例に沿って、融資成功に必要な準備をはじめからご説明します。

新創業融資制度の概要について

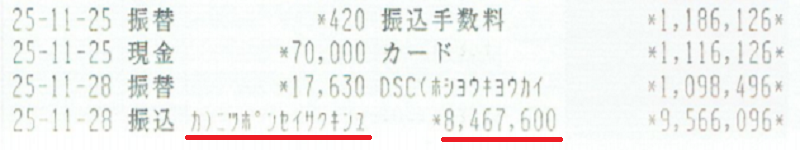

上の画像は、会社設立後3日で融資申請をして、850万円の獲得成功された方のものです。

このように、正しく準備をすれば作ったばかりの会社でも融資を引き出すことは可能です。

そこでここでは、創業融資の手続きの流れを説明する前に、創業融資がどのようなものかについて、簡単にご説明します。

新創業融資制度の特徴

日本政策金融公庫の新創業融資制度は、創業前または創業後の方が無担保・無保証で利用できる最もポピュラーな融資制度です。

申込める方

事業の開始前、または税務申告を2期終えていない方

申込みの要件

● 雇用の創出を伴う事業を始める方であること

● 創業資金総額の1/10以上の自己資金があること

(事業開始後税務申告を1期終えていない場合)

融資限度額

3,000万円(運転資金のみの場合は1,500万円)

返済期間

各種融資制度で定めるご返済期間以内

利 率

2.41~2.90%(2021.03時点

担保保証

不 要

新創業融資制度はこれらの基本的な要件が満たせる方であれば、誰でも利用できます。

なお、詳細な要件や申請のポイントについては「新創業融資制度の正しい使い方。融資に必要な全項目を完全解説!」をご参照ください。

創業融資を成功させるための手順

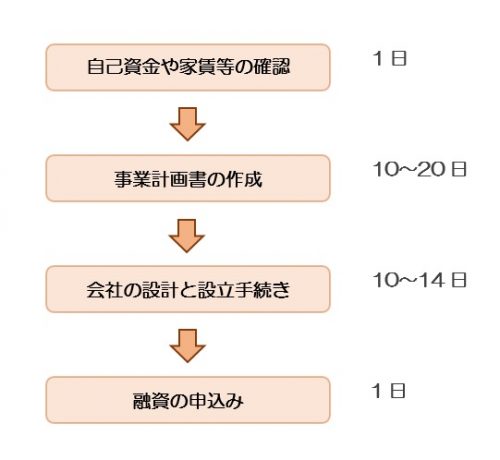

これから会社を設立して創業融資を受けようとされる方については、次の流れに沿って手続きをすることをお勧めします。

■ 事業計画書の作成

■ 融資審査に強い会社の設計と設立手続き

■ 融資申請

これをスケジュールで表すと次の通りとなります

※ 各日数はそれぞれの工程についてかかる時間

通常、会社の設立登記には10日前後の時間がかかりますが、事業計画書の作成を先行して行うことにより、この間の時間も計画の作成に使うことができます。

そのため、登記の完了までに計画の作成ができれば、最短で設立後3日での融資申請ということが可能となります。

自己資金や家賃等の支払いの確認

| ■ 必要なだけの自己資金があるか? ■ 家賃や公共料金等の支払いに遅れや未納がないか? |

ということが非常に重要となります。

自己資金については、融資の申し込みの条件の一つであるとともに、

この額の大きさで実質的に借りられる金額が決まってしまう

ため、非常に重要なポイントとなります。

自己資金について

自己資金になるものと、ならないもの

自己資金には、その内容により自己資金と認められるものと、認められないものがあります。

自己資金として認められるものの例

| ● コツコツと貯めた給与で、その経緯が通帳等でわかるもの ● 親などからもらったお金 ● 株などの有価証券 ● 事業のために先払いした経費 |

自己資金として認められなものの例

| ● 現 金 ● 貯めた経緯が不明な資金 ● 親などから借りた資金 |

特に親から提供された資金については、それが

もらったもの ➡ 自己資金になる

借りたもの ➡ 自己資金とならない

となります。

自己資金と融資の関係

自己資金と融資が出る額の目安については、以下のような関係があります。

| ● 創業かかる経費の総額 800万円の場合 ● 最低限必要な自己資金額 80万円 ● 受けられる融資額の目安 320万円(自己資金額の約3倍まで) |

創業にかかる経費の総額が800万円の場合、最低限必要となる自己資金の額はその1/10の80万円です。

しかし、実質的に借りられる融資の目安額は「240万円(80万円×3)」となるので、これでは自己資金の80万円を足しても、必要な800万円には不足することになります。

もし、このケースで、総額800万円の資金を確保するためには、

自己資金200万円∔見込める融資額600万円(自己資金額200万円×3倍)

となるため、200万円くらいの自己資金をはじめに用意する必要があることになります。

事業計画書の作成

新創業融資制度では、事業計画書の作成が必須ですが、その出来・不出来は融資審査に大きく影響します。

| ■ すべての事項について、漏れなく記載する。 ■ 計画の内容は、シッカリとした根拠にもとづいて作成する。 ■ 金額の計算については、計算間違えやミスがないものを提出する。 |

シッカリとした根拠にもとづいて作成する

ということです。

融資審査に強い会社を設立するには?

希望額の融資が獲得できるかどうかの準備は、「会社の設立手続きをするとき」から始まっています。

なぜなら、設立した会社の中に

● 融資ができない事業目的が入っている

● 資本金の中身に不適切な部分がある

などといった問題があると、それが融資の審査に大きく影響してしまうからです。

現在は、会社の設立が簡単にできるようになりましたが、「簡単に作れる」ことと、「融資に強い会社である」ことはまったくの別ものです。

資本金についての注意点

会社を設立するためには、まず、事業の元となる「資本金」が必要となります。

この資本金をモトに会社の設立登記をすることになりますが、設立手続(発起設立の場合)には、以下のような手順が必要となります。

<株式設立の場合の設立手続きの流れ(発起設立)>

各発起人が、自分の出資割合に応じた金額を代表者の個人通帳に振り込む。② 出資金に関する証明手続き

①の通帳に集められた出資金について代表者が「払い込みがあったことの証明書」と「資本金の計上に関する証明書」(現金の払込みの場合には不要)を作成する。③ 証明書の作成

上記②の書類に、代表者個人の通帳の写し(通帳の表紙、裏表紙、振り込みの記載がされた箇所)を貼り付け、すべてのページについて割印する。④ 登記申請手続き

登記申請書に他の必要書類と③の資料をまとめて綴り、必要な額の収入印紙を貼って管轄の法務局に提出する。⑤ 資本金の会社通帳への移管

登記完了後に会社名義の通帳を作り、代表者の通帳の資本金を会社名義の通帳に移し替える。

設立登記の手続きは以上のとおりですが、ここで注意しなければならないのが「資本金と融資との関係」です。

先ほども説明したように、実際に見込める融資の額は「資本金の3倍程度」とされています。

つまり、100万円の資本金なら300万円程度の融資が見込めるということになります。

したがって、設立時の資本金を極端に減らしてしまうと、後で大きな額の融資が受けにくくなってしまうということにつながります。

※ 参照:飲食店希望者は必見!無料相談事例でわかる創業融資の獲得術!

なので、資本金を用意する場合には、この倍率を目安として準備されることをお勧めします。

資本金と自己資金について

会社を設立する時に「登記簿で資本金が確認できれば、自己資金についての細かなチェックはないだろう」と考える方がいます画、それは間違いです。

日本政策金融公庫などでは、仮に登記簿で資本金が300万円となっている場合でも、それとは別にその300万円の出所を確認します。

この場合の確認は、通帳の履歴をさかのぼって入金を確認し、そのお金の出所がどのようなものかをチェックするというのが一般的です。

しかし、ケースによっては、さらにそのひとつ前の通帳やその他の証拠資料などを求められることもあります。

※参考:80%以上の人が知らない!新創業融資制度の「自己資金」の疑問をすべて解説!

事業目的について

会社を設立する場合には、必ず会社の事業目的を決めてその登記をしなければなりません。

この際に注意しなければならないのが、「融資や保証のできない事業がある」ということです。

このような業種のことを「融資(または保証)対象外業種」といい、以下のものなどがこれにあたります。

融資(または保証)対象外業種の例

② 遊興娯楽業のうち風俗関連営業

③ 金融業

④ 学校法人、宗教法人、

⑤ 非営利団体、中間法人、LLP他

もし、これらの事業のどれか一つでも登記をしていると、そのために融資が受けられなくなったり、審査でマイナスとなってしまいます。

特に、風俗関連営業や金融業などについては、注意が必要です。

これは、例えば、「飲食店をするのだが、ひょっとすると将来、金融関連の仕事もするかもしれないから、とりあえず目的の中に入れておこう。」というケースなどで多く見受けられます。

もし、会社を設立する際に、うっかり「融資(または保証)対象外業種」を入れてしまったという場合には、その対象となっている目的を削除してから融資の申込みをすればOKです。

ただし、そのためには余分な目的を登記から削除するための費用(登録免許税3万円+専門家手数料)がかかります。

したがって、スムーズに融資を受けたいのであれば、はじめから会社の「事業目的」には十分気をつける必要があります。

参考:日本政策金融公庫に融資が断られた原因はこれだ!

会社の本店の場所について

「会社の本店をどこにするか?」は、一見、融資に関係ないように見えますが、制度融資(信用保証協会の保証付融資)を申し込む場合には注意が必要です。

制度融資とは、各都道府県等が主体となって行っている融資制度ですが、地域ごとにその内容が異なります。

たとえば、東京都の創業者向け制度融資の限度額は3,500万円ですが、埼玉県の創業者向け制度融資では3,000万円となっており、また、金利などにも違いがあります。

このように制度融資は、都道府県や市町村ごとで行われるため、地域により内容が変わるのですが、「どの制度融資を利用できるか?」は、「その会社の本店がどこにあるか?」で決まります。

■ 東京都新宿区に本店がある人 ➡ 東京都もしくは新宿区制度融資のいずれか

■ 埼玉県春日部市に本店がある人 ➡ 埼玉県もしくは春日部市の制度融資のいずれか

なので、後で埼玉県より東京都の方が融資限度額が多いとか、有利な条件だったということに気づいても、登記をした後では埼玉県の制度融資を使わざるを得ないということになります。

現物出資をしている場合について

会社の設立をするときには、現金や預金だけでなく、車などのモノによっても出資をすることができます。これを「現物出資」といいます。

これにより資本金を大きくすることができるのですが、融資の審査では現物部分についてはあまり評価されません。

その理由は次の2点にあります。

■ 現物出資には流動性がない

■ 現金化するときに大きく目減りする

「流動性がない」とは、現金に換えにくいということです。

また、その現物を現金に換えるときには、評価額よりも大きく目減りします。

したがって、現物出資は見た目の資本額を増やすことはできますが、あまり審査では評価されないということに注意が必要です。

また、現物出資された財産の価格を実際の相場価格よりも大きく見積るような行為は、法律で禁じられています。

役員構成について

融資の審査では代表取締役だけでなく、平取締役や監査役も審査の対象となります。

したがって、代表者には何の問題もなくとも、その他の役員に信用上の問題(破産歴がある、ブラックであるなど)がある場合には、これが原因で融資がでないことがあります。

会社の設立のためだけに、安易に役員になってもらうと、思わぬ失敗の原因となりますので役員の選任には十分に注意してください。

会社の設立に関する融資の失敗事例

「間違った情報」を鵜呑みにして失敗したケース

ネットなどに書かれた情報を鵜呑みにして融資に失敗してしまうケースが結構ありますが、次にあげるものはいずれも間違いなのでご注意ください。

◆ 親兄弟から借りたお金は「自己資金」となる。

| 親兄弟からであっても、「借りたお金」は自己資金にはなりませんが、もらったお金ならばOKです。 |

◆ 銀行から借りたお金を自己資金にすることができる

| 金融機関から借りたお金はあくまで借入金なので、このようなお金は自己資金として認められません。 |

◆ 自己資金がない場合でも、事業計画書の内容がよければ審査に通る。

| 創業前または直後の方は、どんなに事業計画書の内容がよくとも、創業経費の1/10以上の自己資金がなければ融資を受けることはできません。 |

◆ 会社の登記をして資本金が登記されれば、通帳での自己資金の確認はされない。

| 会社の資本金についても、登記の有無にかかわらず、その出どころについての確認が行われます。 |

◆ 合同会社よりも、株式会社の方が融資が出やすい。

| 合同会社も株式会社も、融資の審査では同じ法人として扱われます。 志賀って、どちらの方が融資が出やすいということはありません。 |

休眠会社で融資の申込みをし、失敗したケース

よく「資本金の大きい会社 = 融資の出やすい会社」という勘違いをし、休眠会社を購入して融資の申込みをする方がいます。

しかし、このような会社は資本金の出どころの説明や決算書の提出ができないため、融資が出ることはありません。

本店を間借りしたため融資が下りなかったケース

会社の本店には、ある程度の独立性があることが求められます。

そのため、他の会社の一角に机などを借りて開業している場合(間借り)には、独立性のないものとして融資が出ない原因となります。

法人の許認可を個人名義で取得していたケース

法人で営業するにもかかわらず、個人名義の許認可や資格しか取っていないケースがたまにあります。

しかし、このような場合、法人名義の許認可等が取得できるまで融資はされないか、もしくは融資そのものが否決されてしまいます。

まとめ

新創業融資制度を使って希望額の融資を獲得するためには、事業計画書を作るだけでなく、法人の設立の段階からの準備が必要です。

また、会社の設立登記をする場合には、単に登記ができているというだけでなく、その内容が融資審査で問題にならないかを考えて設計しましょう。

なお、119番資金調達NETでは、新規開業資金の申込みのサポートの他、、このブログではご紹介していないテクニックや注意点についても、直接、その方の状況にあわせてアドバイスしています。

随時、初回の相談無料でご利用いただけますので、お気軽にご相談ください。

※ こちらから電話できます。