現在、金融機関では、コロナ対策の金融支援として特別な貸付を行っていますが、そのうち代表的なものが日本政策金融公庫と信用保証協会の融資制度です。

今回のこれらの融資は、臨時かつ緊急性の高いものであるため、通常であれば融資が難しい

◆ 2期以上連続の赤字決算

◆ 債務超過の決算

◆ リスケジュール中

といった方でも、情況によっては融資が出ています。

つまり、それだけ「審査の緩い」状況といえます。

しかし、その際に、融資の成否を分けるのが「事業計画書の提出の有無」です。

本来、事業計画書は融資の提出書類とはされていませんが、それでもこれを作って提出した方がよいわけがあります。

以下ではその理由と、効果についてご説明します。

コロナ対策融資の必要書類と追加資料

日本政策金融公庫の「新型コロナウイルス感染症特別貸付」では、

【 最近1ヵ月の売上高が前年または前々年の同期と比較して5%以上減少している方 】

であれば申込みができます。

そして、この場合には次の資料が必要となります。

※ ただし、創業者の方は、他にも書類が必要となります。

「新型コロナウイルス感染症特別貸付」の必要書類

| 【すでに取引のある方】 ◎ 借入れ申込証 ◎ 売上減少の申告書 ◎ 最近2期分の申告書の写し 【取引のないかた】 ◎ 商売の概要をまとめたもの ◎ 身分証明書 ◎ 許可証のコピー |

一見すると、とても簡素なように見えますが、すべての方がこれだけの資料を提出すれば融資が出るわけではありません。

これ以外にも、申込んだ方の状況によって、追加の資料が求められるというのが普通です。

実際の申込みでは、次のような資料を求められる可能性があります。

| 1.「直近の試算表」もしくは「直近の売上が把握できる資料」 2.必要な資金額を説明できる資料(資金繰り実績・見込み表) 3.申込額が必要なのかの根拠を示すもの(運転資金〇ヶ月分の根拠) 4.返済できる根拠を示す資料(収支の予定表など) |

なぜ、このような追加の資料が必要なのかといえば、それは先の3つの資料だけでは売上げが減少した

裏付けや今後の経営、返済の見込みがわからないからです。

したがって、最低の3つの資料だけで融資が受けられるのは、かなり経営成績に問題のない方ということ

になります。

連続赤字やリスケでも融資は出るか?

「コロナ対策融資を使えば、連続赤字やリスケでも融資は出るか?」

についてですが、これは普段よりも多いに可能性があるといえます。

先程の例の知り合いの経営者の会社も2期連続の赤字でした。

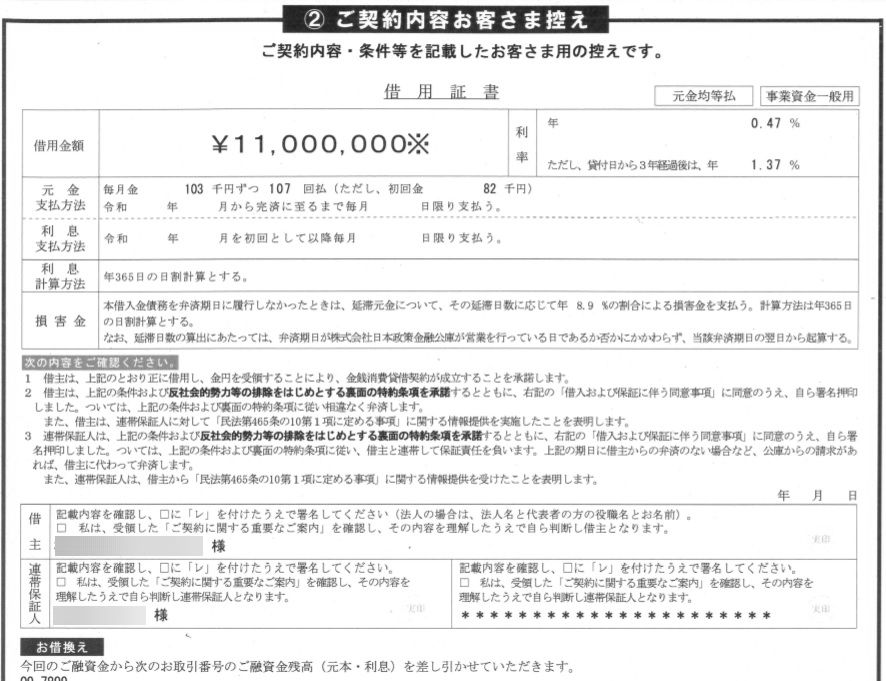

通常であれば、このような状況では門前払いに近い状況となりますが、今回はシッカリと事業計画書をつけたことにより1,100万円の融資の獲得に成功しました。

参 考 リスケ、債務超過等でもコロナ対策融資1,100万円を獲得の全経緯

ではなぜ、今回のコロナ対策融資では審査が甘いのか?についてですが、これについては以下の2つの理由が考えられます。

〇 通常の対応をしていたのでは、企業がつぶれてしまうから

このような強い理由があるため、政府系金融機関では何とかして融資を出そうという方向で対応しているようです。

また、リスケジュール中の方への対応についても、現在、当事務所ではリスケ中の会社の支援をしているところですが、シッカリした事業計画書を提出することを条件に、信用保証協会から1,000万円程度の保証が得られる感触をつかんでいます。

このように今回のコロナ対策融資は、経営に問題のある企業についてもかなり柔軟に対応してもらえるので、赤字やリスケジュール中の方であっても、融資が出る可能性は普段に比べればかなり高いと思われます。

風俗関連営業でも融資は出るか?

キャバクラやパチンコ店などの風俗関連の営業をされている方は、日本政策金融公庫や信用保証協会付融資といった政府系の融資を利用することができません。

金融機関によるこのような対応は政策的見地によるもので、このような業種を一般的には「融資・保証非対象業種」といいます。

なので、通常であれば融資申込をしても、ほぼ門前払いとなってしまいます。

しかし、今回、日本政策金融公庫では、この制限を緩和し「新型コロナウイルス感染症特別貸付」を利用する方については、この融資の申込みを可能としています。

また、業種についても特にこれはダメと決められたものはないようです。

とはいえ、誰でも融資が受けられるというわけではなく、「事業の実態」や「売り上げの中身」、「許可の有無」などを慎重に審査するということになっているため、審査のハードルはそれなりに高いと思った方がよいでしょう。

けれど、普通であれば融資を受けられないこのような業種についても、今回の特例では融資が出る可能性がありますので、ぜひ、一度検討の上、日本政策金融公庫にご相談ください。

なお、信用保証協会では残念ながら、このような対応はされていないようです。

事業計画書を作るうえでの注意点

とはいえ、融資を申し込めば誰でも希望額の融資が得られるわけではありません。

当然、その際には審査が行われるので、これをパスしなければ融資は出ません。

そこで重要となるのが「事業計画書の提出」です。

本来、事業計画書は今回のコロナ対策融資では、正式に求められている資料ではありませんが、これを提出するかどうかでその会社の評価が大きく分かれることになります。

たとえば、先ほどの追加資料として求められる可能性のあるものの中では、2の「必要な資金額を説明できる資料」(資金繰り実績・見込み表)が特に重要です。

なぜなら、決算書や試算表は過去の実績を示すものなのに対して、資金繰り表や見込み表は、今後の売上げや利益を説明できる唯一の資料だからです。

この資金繰り表や見込み表は、これだけで提出してもよいのですが、通常は以下の項目をまとめて、事業計画書として提出するのが一般的です。

➀ 会社の概要-商号・本店・代表者・連絡先・資本金・従業員数・許認可等

➁ 事業の概要-最近までの事業の概要と資金不足になった理由

③ 今後の展開-融資返済をするための戦略や経営改善によるコスト削減など

④ 融資の使途-2ヶ月分の運転資金として1,000万円を希望など

➄ 収支の予定-2年分程度の売上げ・仕入・経費・利益が各月ごにわかるもの

なお、④の融資の使途を書く際によくありがちなのが「2ヶ月分の運転資金として2,000万円が欲しい」

などなんとなく決めてしまうことです。

しかし、金融機関は根拠のない申込みを嫌うので、この点については注意が必要です。

| 単位:千円 | 3月 | 4月 | 注 意 点 |

| 売上げ | 10,000 | 8,000 | いずれかの月で去年の同月より5%以上売上げ低下していること |

| 仕入れ | 5,000 | 4,000 | |

| 経費 | 3,000 | 2,500 | |

| 利益 | 2,000 | 1,500 | 返済ができるだけの利益があること |

たとえば、上の例でいえば、運転資金の2ヶ月分(3、4月)の運転資金を申し込むのなら、その合計は

〇 仕入資金 9,000

〇 経 費 5,500

の合計14,500となるので、仮に20,000千円の申込みをした場合には、こんなにいらないはずとなるだけでなく、計画の信ぴょう性自体が疑われてしまいます。

このように融資の申込みは自分が欲しい金額を書くのではなく、過去の実績や将来の計画にもとづい

た金額でないと減額や否決の原因となってしまうことに注意が必要してください。

事業計画書の提出はマストと考えるべき

このように事業計画書は、融資の申込みでは非常に重要なものとなります。

正式に求められていないからといってこれを提出しない方が多いですが、その場合は

〇 結局、後で追加資料の提出を求められる

〇 面談でうまく答えられなくなる

ということになるケースが目立ちます。

しかし、あらかじめ事業計画書を作成しておけば、これらのことを避けられるだけでなく、ほとんどの場合で融資に有利となります。

なので、「何としても、融資が欲しい!」という方は、求められていないから提出しないというのではなく、少しでも審査を有利にするためにも必ず事業計画書を提出することをおすすめします。

Ichigo(一期)行政書士事務所では、コロナ対策融資の申込みにおいて金融機関から事業計画書や収支予定

見込みの提出を求められている方の支援をしています。

また、融資に必要な金融機関との交渉も併せて行っていますので、計画の作成や金融機関との調整にお困りの方はお気軽にご相談ください。

※ こちらから電話できます。